Según el Real Decreto Ley 7/2021 de 27 abril, a partir del 1 de julio de 2021, se establece unos cambios en la normativa comunitaria relativa al Impuesto del Valor Añadido (IVA) para las ventas de productos y/o servicios por medio electrónico en países de la Unión Europea cuyo destinatario final sea un particular.

VENTAS A DISTANCIA INTRACOMUNITARIAS DE BIENES

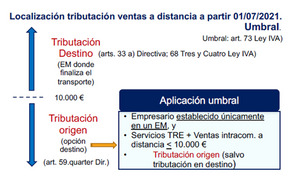

Las ventas a distancia intracomunitarias de Bienes tributaran en el Estado Miembro (EM) donde el destinatario recibe la mercancía siempre y cuando no superen el Umbral común a Escala Comunitaria de 10.000,00 €, es decir, en su conjunto todas las ventas anuales realizadas a cualquier país de la Unión Europea.

Cuando las ventas de productos y/o servicios por medio electrónicos realizadas a un consumidor final en cualquier país de la Unión Europea superen los 10.000,00 €, la siguiente venta tendrá que tributar al tipo impositivo de IVA del país de destino.

En caso de superar los 10.000 € en ventas online de productos y/o servicios a consumidor final se aplica el IVA del País de Destino. La Agencia Tributaria Española juntamente con todas las otras Agencias Tributarias Europeas se ponen de acuerdo con un modelo estándar para declarar el IVA de los países europeos en un único modelo (Modelo 369), sin tener que identificarte en cada uno de los países de la Comunidad Europea (CE), e ingresar el IVA devengado de las ventas en cada uno de los países que operes.

La Agencia tributaria pone a disposición del contribuyente la Ventanilla Única (OSS) que simplifica las obligaciones de IVA para las empresas que venden bienes y suministran servicios a los consumidores finales en toda la UE, permitiéndoles:

- Registrar el IVA electrónicamente en un solo Estado miembro para todas las ventas de bienes y servicios a clientes ubicados en los otros 26 Estados Miembros;

- Declarar en una sola declaración electrónica del IVA OSS y hacer un solo pago de IVA que se debe pagar por todas estas ventas de bienes y servicios;

- Trabajar con la administración fiscal del Estado miembro en el que están registrados para la OSS, y en un solo idioma, a pesar de que sus ventas son en toda la UE.

Para poder pagar el IVA de los países europeos, el modelo a presentar es el 369 Regímenes especiales aplicables a los sujetos pasivos que presten servicios a personas que no tengan la condición de sujetos pasivos, que efectúen ventas a distancia de bienes y ciertas entregas interiores de bienes.

VENTAS A DISTANCIA DE BIENES IMPORTADOS DE TERRITORIOS FUERA DE LA UNIÓN EUROPEA < 150 €

El concepto «ventas a distancia de bienes importados de terceros países o territorios terceros» se refiere a los suministros de bienes expedidos o transportados desde un tercer país o territorio tercero por o en nombre del proveedor. Se considerará solo los bienes importados por un valor intrínseco inferior a 150,00 €. A partir de ahora se sujeta al IVA desde el primer euro de importación de los bienes provenientes de empresas de fuera de la UE.

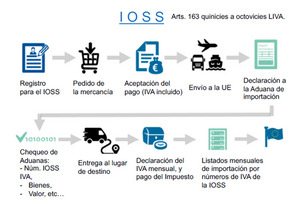

Sistema de Ventanilla única (IOSS)

Este sistema permite declarar el IVA de las Importaciones a través de un único número de identificación a efectos del IVA valido para las importaciones en todos los Estados miembros de la UE.

Una vez obtenida esta identificación, cuando las mercancías llegan al despacho de aduanas, los bienes de la IOSS están exentos de IVA, ya que lo tributaremos a través de la ventanilla única (modelo 369) y así evitar la doble imposición. Este modelo hay que presentarlo mensualmente.

Este sistema permite que la mercancía no esté retenida en la Aduana y sea una forma ágil de poder entrar en el país de destino.

Si las mercancías de bajo valor se colocan en una aduana almacén en un Estado miembro de la UE desde el cual se harán posteriormente los suministros de mercancías a los clientes de la UE, en este caso deben tratarse como ventas intracomunitarias a distancia (OSS).

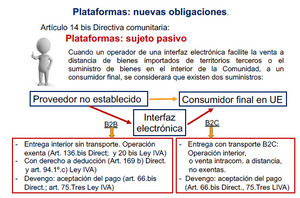

Nuevas obligaciones de las plataformas digitales

Plataformas – Sujeto Pasivo

- Cuando la plataforma facilite una importación, con independencia de donde esté establecido el proveedor, cuyo valor intrínseco no sea superior a 150€ por envío.

- Cuando la plataforma facilite el suministro de bienes que se entregue a un consumidor final desde la Unión Europea y el proveedor sea de fuera de la Unión Europea. En este caso, las mercancías ya se encuentran en la UE.

- Cuando intermedien en importaciones de bienes de escaso valor independientemente de donde esté establecido el proveedor.

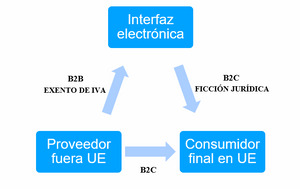

Operadores de interfaz electrónica

Cuando un Operador de interfaz electrónica vende a distancia bienes importados de fuera de la UE con un valor inferior a 150€ o el suministro de bienes en la UE a un consumidor final.

Esto se conoce como Ficción Jurídica ya que se considera que existen dos suministros. Es decir, si el Interfaz electrónico adquiriese los bienes para vendérselos al consumidor final.

Cuando un Operador de interfaz electrónica facilite la venta a distancia de bienes importados fuera de la UE o el suministro de bienes en la UE por parte de un proveedor no establecido en la UE a un consumidor final no será sujeto pasivo de IVA cuando sólo se encargue:

- Del tratamiento de los pagos en relación con la entrega.

- Del listado o publicidad de bienes.

- Reorientación o transferencia de clientes a otras plataformas en las que los bienes se ofrezcan a la venta.

¿Tienes una tienda online y necesitas servicios contables, tributarios y/o legales especializados en e-commerce? ¡No dudes en contactarnos!

Redactado por Roger Cucurull. (30 jun 2021)